Singapore – một quốc đảo với diện tích chỉ bằng thành phố của nhiều quốc gia trên thế giới, lại là một trong những trung tâm tài chính hàng đầu thế giới. Điều này có được nhờ những chiến lược phát triển ngành dịch vụ tài chính vô cùng đúng đắn của chính phủ nước này; trong đó, các quỹ đầu tư nhà nước của Singapore cũng đóng góp một phần vô cùng quan trọng vào sự thành công này. GIC Private Limited, trước đây gọi là Tổng công ty Đầu tư Chính phủ Singapore, là một quỹ tài sản có chủ quyền do chính phủ nước này thành lập năm 1981 để quản lý dự trữ ngoại hối của Singapore. Nằm dưới quyền quản lý của Chính phủ và Cơ quan tiền tệ Singapore, quỹ có nhiệm vụ đem lại mức sinh lời dài hạn cao hơn so với mức lạm phát thế giới trong khoảng thời gian đầu tư là 20 năm. Với mạng lưới 10 văn phòng tại các thủ đô tài chính quan trọng trên thế giới, GIC đầu tư vào cổ phiếu ở các thị trường phát triển, thị trường mới nổi, trái phiếu danh nghĩa và tiền mặt, trái phiếu liên quan đến lạm phát, cổ phần tư nhân và bất động sản. Tính tới nay, theo đánh giá của hiệp hội các quỹ đầu tư quốc doanh (SWFI), tài sản mà GIC quản lý rơi vào khoảng 440 tỷ USD, đứng thứ 8 trong danh sách các quỹ lớn nhất thế giới.

Danh mục đầu tư của GIC tương đối đa dạng, tuy nhiên trái với các quỹ ở khu vực Trung Đông như QIA hay PIF vốn tập trung đầu tư nhiều vào các start-up công nghệ vốn có rủi ro rất cao (tuy nhiên lợi nhuận đem lại cũng là khổng lồ nếu các công ty này thành công), quỹ đầu tư của Singapore lại tập trung vào các sản phẩm có tính an toàn cao.

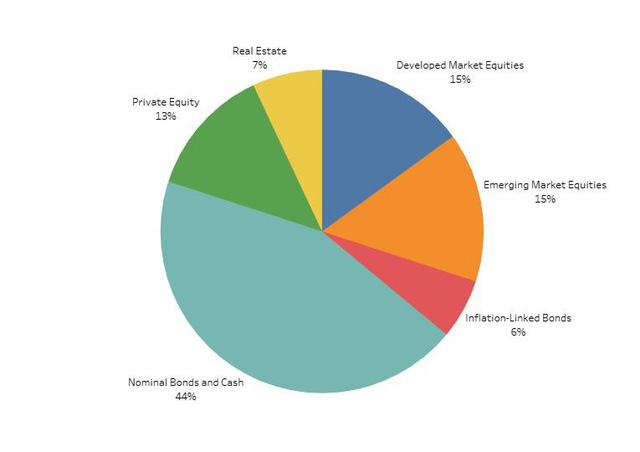

Trong danh mục đầu tư của họ, các loại trái phiếu an toàn và tiền mặt luôn chiếm tới 40-45% tỷ trọng; trong khi đó, bất động sản và các loại trái phiếu liên quan tới lạm phát chỉ chiếm 6-7% toàn danh mục. 1 năm trở lại đây, danh mục của quỹ Điều này cho thấy mặc dù cùng hướng tới mục tiêu lợi nhuận, tuy nhiên GIC vẫn mang thiên hướng an toàn hơn rất nhiều, do Singapore đã là một nước vô cùng phát triển trong nhiều ngành dịch vụ và không nhất định phải đầu tư mạo hiểm nhằm tránh phụ thuộc vào dầu mỏ như các quỹ tại Trung Đông.

Tỷ trọng đầu tư vào các loại sản phẩm của GIC – trong đó các loại trái phiếu an toàn chiếm tỷ lệ cao nhất (Nguồn: GIC)

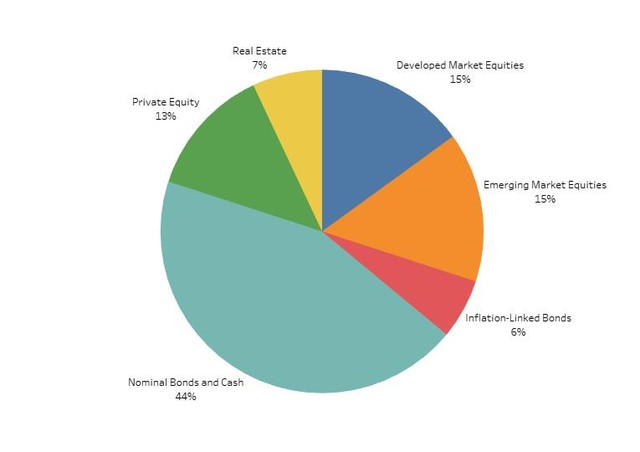

Do tính chất đầu tư tương đối an toàn, tỷ suất lợi nhuận thực tế (đã loại bỏ yếu tố lạm phát) từ việc đầu tư của GIC được duy trì ổn định và luôn dao động ở mức trên dưới 3%. Trong những năm gần đây, tỷ suất lợi nhuận của quỹ này đang có dấu hiệu suy giảm, từ mức trên 4%/năm năm 2015 chỉ còn gần 3% vào năm 2020. Trong khoảng thời gian 20 năm kết thúc vào ngày 31 tháng 3 năm 2020, GIC đã đạt được tỷ suất sinh lợi thực tế hàng năm trên mức lạm phát toàn cầu là 2,7%; tuy nhiên đây là con số mà quỹ này công bố, trên thực tế mà họ có thể đạt được mức lợi nhuận cao hơn.

Tỷ suất lợi nhuận thực tế của GIC trong 20 năm qua (Ảnh: GIC)

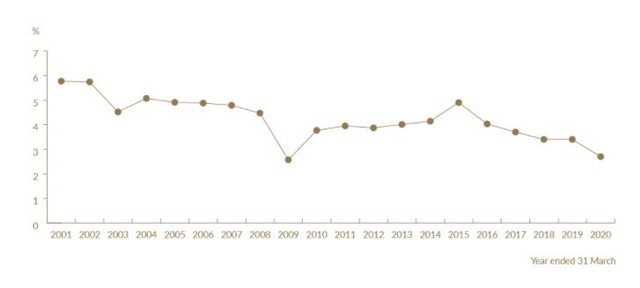

Tính đến năm 2019, GIC nắm giữ khoảng 34% danh mục đầu tư tại Mỹ; 2% ở Mỹ Latinh; 6% ở Vương quốc Anh; 13% trong Khu vực đồng tiền chung châu Âu; 5% ở Trung Đông, Châu Phi và phần còn lại của Châu Âu; 19% ở Châu Á (trừ Nhật Bản) và 13% ở Nhật Bản. Có thể thấy, quỹ này có danh mục đầu tư tập trung phần lớn ở Mỹ và Nhật Bản là các thị trường lớn, có tính an toàn cao hơn so với các thị trường đang phát triển và phù hợp với khẩu vị rủi ro của GIC; tuy nhiên quỹ cũng cố gắng đa dạng hóa các khu vực đầu tư của mình tại nhiều quốc gia khác.

Tỷ trọng đầu tư tại các khu vực mà GIC đầu tư trên thế giới (Ảnh: GIC)

Mặc dù vậy trong quá khứ, quỹ này từng nếm trái đắng khi đầu tư vào các thị trường vốn được họ xem là thị trường an toàn cho việc đầu tư. Năm 2006, GIC đã đầu tư 200 triệu đô la Mỹ vào cổ phần của Thị trấn Stuyvesant – Peter Cooper, khu dân cư lớn nhất ở Manhattan – Hoa Kỳ (cũng như 575 triệu USD cho các khoản vay thứ cấp).

Kết quả là bong bóng bất động sản nổ tung, doanh nghiệp quản lý khu phức hợp này phá sản vào năm 2010 và hầu hết số tiền đầu tư của quỹ đã không cánh mà bay. Một thất bại khác của GIC là khoản đầu tư 11 tỷ franc Thụy Sĩ để mua 7,9% cổ phần của ngân hàng Thụy Sĩ UBS vào năm 2007.

Thương vụ đầu tư này rơi vào đúng giai đoạn đầu tiên của cuộc khủng hoảng tài chính thế giới, vốn ảnh hưởng rất lớn đến các ngân hàng; hậu quả mà GIC phải gánh chịu là thua lỗ tời 70% giá trị khoản đầu tư của mình.

Một trong những khoản đầu tư thất bại của GIC – thị trấn Stuyvesant – Peter Cooper (Ảnh: The NYTimes)

GIC hiện đang là một trong những quỹ đầu tư lớn nhất tại Việt Nam, cùng với SK của Hàn Quốc. Tính đến giữa năm 2019, danh mục cổ phiếu của quỹ này tại Việt Nam có giá trị gần 2 tỷ USD, bao gồm những cổ phiếu lớn như VHM, VCB, MSN hay VNM… nổi bật nhất là thương vụ đầu tư 853 triệu USD vào Vinhomes năm 2018 và 500 triệu USD vào công ty mẹ của Vinmart và Vinmart + là CTCP Phát triển Thương mại và Dịch vụ VCM. Ngoài ra, thông qua quỹ đầu tư con trực thuộc, GIC cũng đang là cổ đông nắm giữ trên 8% cổ phần tại VNG – công ty về công nghệ lớn hàng đầu tại Việt Nam.

Như vậy có thể thấy, GIC là quỹ đầu tư hướng tới giá trị của các doanh nghiệp mà họ đầu tư; quỹ tập trung đầu tư vào các tài sản an toàn, có tính rủi ro thấp, đem lại một mức lợi nhuận tương đối ổn định, lâu dài. Trong giai đoạn khủng hoảng như hiện nay, đây là một nước đi tương đối khôn ngoan của quỹ này, khi giá trị nhiều loại tài sản có xu hướng biến đổi thất thường, gây ảnh hưởng lớn đến lợi nhuận của nhiều quỹ đầu tư trên thế giới. Việc không chạy theo xu hướng thị trường mà tập trung vào các giá trị cốt lõi của doanh nghiệp đầu tư nhiều khả năng sẽ đem lại cho GIC mức lợi nhuận lớn hơn nhiều so với hiện nay, sau khi giai đoạn khủng hoảng vì Covid – 19 qua đi.

Nguồn: CafeF (https://cafef.vn/)