Báo cáo của Fintech Singapore về thị trường fintech Việt Nam 2020 chỉ ra rằng trong năm qua thị trường fintech của Việt Nam bùng nổ nhờ sự tăng trưởng mạnh mẽ của các nền tảng thương mại điện tử, cùng với việc Chính phủ đẩy mạnh chuyển đổi số và các giao dịch điện tử tăng mạnh do tác động từ Covid-19.

Năm 2019, Việt Nam đứng thứ 2 Châu Á về thu hút vốn fintech, chiếm khoảng 36% tổng giá trị đầu tư của toàn khu vực trong lĩnh vực fintech.

Trong quý 1/2020, thanh toán điện tử tại Việt Nam tăng 76% với tổng giá trị giao dịch tăng 124% so với cùng kỳ 2019. Các công ty ghi nhận mức tăng trưởng chưa từng có, trong đó thanh toán trên ví di động của MoMo tăng gấp đôi kể từ tháng 2. Hoạt động thương mại điện tử cũng tăng đáng kể trong năm 2020, với tổng lượt truy cập vào các app mua sắp đạt mức 12,7 triệu lượt trong quý 2/2020 (quý cách ly toàn xã hội vì Covid-19), và đạt mức tăng trưởng 43% so với quý trước.

Sự thay đổi về hành vi tiêu dùng của khách hàng mới một phần được thúc đẩy bởi chính phủ đang đẩy mạnh áp dụng chuyển đổi số trong lĩnh vực ngân hàng. Nguyên Thống đốc NHNN Lê Minh Hưng đã từng phát biểu, việc thúc đẩy thanh toán không dùng tiền mặt, ngân hàng số và ngân hàng xanh là ba ưu tiên hàng đầu của ngành ngân hàng trong giai đoạn 2020-2025.

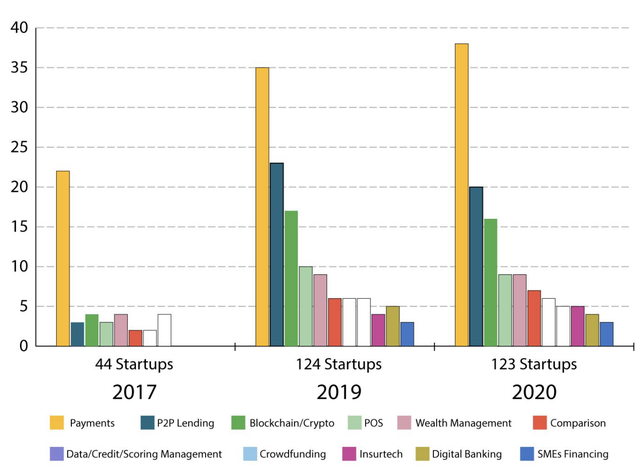

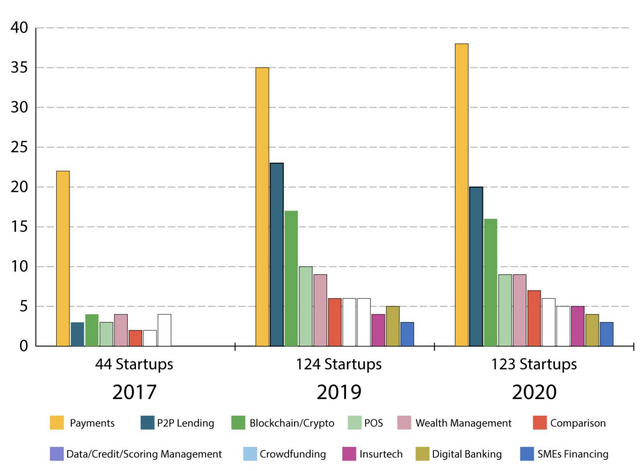

Báo cáo của Fintech Singapore chỉ ra rằng, số lượng startup trong lĩnh vực fintech tại Việt Nam đã tăng từ 44 công ty năm 2017 lên 120 công ty vào năm 2020. Trong đó lĩnh vực thanh toán chiếm đa số (38 công ty). Thị trường Việt Nam tại thời điểm cuối tháng 12 có gần 35,7 triệu dân ở khu vực thành thị, khoảng 30,8% dân số có tài khoản ngân hàng, chỉ có hơn 25 máy ATM trên 1.000 dân (người trưởng thành), 26,74% có debit card và chỉ có hơn 4% dân số có credit card.

Số lượng startup fintech tại Việt Nam tăng gấp 3 chỉ trong 3 năm (nguồn: Fintech Singapore)

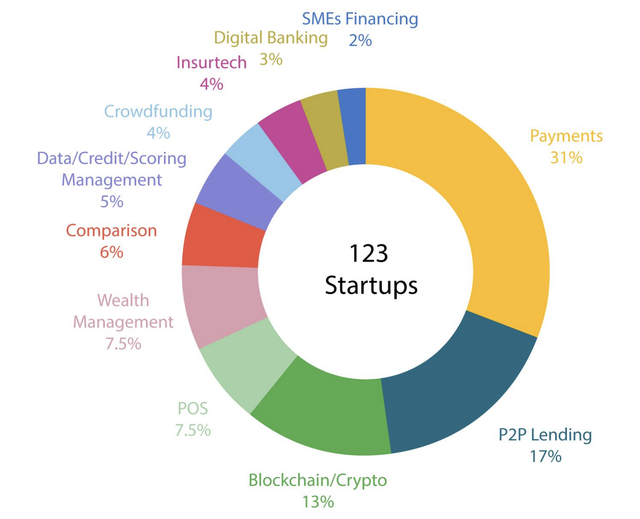

Cơ cấu các công ty trong lĩnh vực fintech tại Việt Nam năm 2020

Vốn lớn đã giải ngân vào năm 2019

Các nhà đầu tư quốc tế lạc quan với tiềm tăng tăng trưởng của thị trường fintech tại Việt Nam và đã rót hàng trăm triệu USD vào các startup nội địa. Tuy nhiên các khoản rót vốn lớn đa phần đã giải ngân vào năm 2019. Trong đó thương vụ lớn nhất là VNPay huy động 300 triệu USD từ SoftBank’s Vision Fund và quỹ GIC của Singapore; MoMo huy động 100 triệu USD vòng Series C từ Warburg Pincus, Fvndit huy động 30 triệu USD từ một công ty P2P Việt Nam; Utop huy động 3 triệu USD từ FPT và SBI Holding, Axie Infinity huy động 1,5 triệu USD từ Pangea Blockchain Fund, Hashed, ConsenSys và 500 Startups.

Năm 2010, thị trường chỉ ghi nhận vài deal như Finhay huy động 7 chữ số từ Acorns fouder Jeffrey Cruttenden và CTCK Thiên Việt, Kim An Group, công ty trong lĩnh vực đánh giá xếp hạng tín nhiệm huy động được vòng Series A từ Patamar Capital, Viet Capital Ventures và East Ventures.

Trong các thương vụ M&A, nếu những năm trước ghi nhận các thương vụ đình đám như Grab đã mua cổ phần của Moca, VinID mua People Care (ví điện tử MonPay), Vimo hợp nhất vào mPOS thành công ty NextPay Holdings, thì năm nay, chỉ duy nhất thương vụ Gojek mua cổ phần tại WePay, ví điện tử sở hữu bởi VCCorp.

123 công ty hoạt động trong lĩnh vực fintech tại Việt Nam

39 công ty trong lĩnh vực thanh toán được cấp phép tại Việt Nam

Theo báo cáo, 5 người chơi trong lĩnh vực ví điện tử đáng chú ý là MoMo, Payoo, Moca, Zalo Pay và Viettel Pay.

Ba công ty trong lĩnh vực B2B đáng chú ý là VNPay, Trustring Social và Kilimo Finance. Trusting Social ra đời năm 2013, đặt trụ sở tại Singapore nhưng xuất xứ từ Việt Nam, sử dụng dữ liệu lớn để chấm điểm tín dụng thông qua dữ liệu di động. Trusting Social đã huy động được 44 triệu USD từ Crunchbase, Sequoia Capital, 500 Startups, Kima Ventures và BeeNext.

Kilimo Finance ra đời năm 2018 phát triển các khoản vay nông nghiệp trên nền tảng kỹ thuật số.

Năm 2021, Ngân hàng Nhà nước sẽ sớm trình Chính phủ dự thảo Nghị định quy định về cơ chế thử nghiệm có kiểm soát (sandbox) hoạt động công nghệ tài chính trong lĩnh vực ngân hàng.

Dự thảo Nghị định quy định về cơ chế thử nghiệm sandbox trong hoạt động công nghệ tài chính (fintech) có 7 lĩnh vực được Ngân hàng Nhà nước (NHNN) chuẩn bị sandbox gồm thanh toán, tín dụng, cho vay ngang hàng (P2P) hay cho vay online, hỗ trợ định danh khách hàng điện tử (eKYC), giao diện lập trình ứng dụng mở, ứng dụng blockchain, hỗ trợ hoạt động ngân hàng (chấm điểm tín dụng, tiết kiệm, huy động vốn…).

Thời gian qua, Ngân hàng Nhà nước là một trong những đơn vị tích cực nhất trong xây dựng hành lang pháp lý về chuyển đổi số ngân hàng, fintech. Các quy định về eKYC (định danh điện tử mới ban hành), về tiền điện tử (mobile money), về chuyển tiền xuyên biên giới, đại lý ngân hàng… đã và đang được Ngân hàng Nhà nước gấp rút thúc đẩy.

Nguồn: CafeF (https://cafef.vn/)