Tiếp nối đà tăng năm 2020, quý đầu năm 2021 thị trường chứng khoán (TTCK) Việt Nam tiếp tục tăng điểm, VN-Index đạt mức tăng trưởng gần 8%, thanh khoản thiết lập kỷ lục mới trên 20.000 tỷ giao dịch/phiên. Đà hưng phấn chung đưa cổ phiếu đồng loạt lên mặt bằng giá mới, mở ra cơ hội huy động vốn trên sàn cho doanh nghiệp.

Thực tế cũng cho thấy, loạt công ty trình kế hoạch phát hành lượng lớn cổ phần trong năm nay, nhằm tăng vốn bổ sung dòng tiền kinh doanh. Đặc biệt, những lĩnh vực cần lượng vốn lớn như bất động sản, hạ tầng hay những đơn vị cần đón đầu cơ hội mới như nhóm năng lượng tái tạo, CTCK trước cuộc đua margin…

Hoạt động trong mảng bất động sản và năng lượng tái tạo, Bamboo Capital (BCG) dự kiến trình phương án chào bán 148,77 triệu cổ phiếu, tương ứng tỷ lệ 50% cho cổ đông hiện hữu với giá 12.000 đồng/cp, thời gian trong quý 3/2021. Song song, BCG còn muốn chào bán thêm 60 triệu cổ phiếu riêng lẻ để bổ sung vốn lưu động.

Chiến lược phát triển năm nay của BCG sẽ tiếp tục đẩy mạnh mảng năng lượng song song phát triển các dự án bất động sản trọng điểm tại BCG Land; tái cấu trúc Tracodi…

Về phía Tracodi (TCD), Đại hội mới đây đã thống nhất kế hoạch phát hành 87,2 triệu cổ phiếu tỷ lệ 1-1 với giá 10.000 đồng/cp và 50 triệu cổ phiếu thông qua phát hành riêng lẻ cho nhà đầu tư chiến lược với giá dự kiến 12.000 đồng/cp, thời gian dự kiến trong quý 3 năm nay.

Trước đó vào tháng 2/2021, Tracodi đã phát hành riêng lẻ thành công 35 triệu cổ phần để bổ sung nguồn vốn lưu động thực hiện các dự án lớn trong năm do Tracodi là tổng thầu như: King Crown Infinity; D’or Hội An; Casa Marina Premium.

Tương tự, Licogi 16 (LCG) cũng thống nhất phương án chào bán mới 50 triệu cổ phiếu cho cổ đông hiện hữu, dự kiến tăng vốn lên 1.765 tỷ đồng. Giá chào bán vào mức 10.000 đồng/cp (thấp hơn so với mức thị giá 15.000 đồng/cp hiện nay), tổng tiền thu về ở mức 500 tỷ đồng.

Được biết, kế hoạch phát hành huy động nhiều năm qua được LCG trình tuy nhiên chưa thực hiện được do thị giá không phù hợp. Năm 2020, với sự tăng trưởng chỉ số kinh doanh, cổ phiếu LCG cũng tăng trưởng mạnh, từ mức 4.000 đồng/cp lên hơn 15.000 đồng/cp chỉ sau 1 năm giao dịch.

Dự kiến, LCG sẽ chi 204 tỷ thu từ phát hành để thanh toán nợ vay, chi 146 tỷ để góp vốn vào công ty năng lượng Licogi 16 Gia Lai (thực hiện dự án NMĐMT Chư Ngọc công suất 25Mwp) và chi 150 tỷ còn lại đầu tư khu dân cư Long Tân.

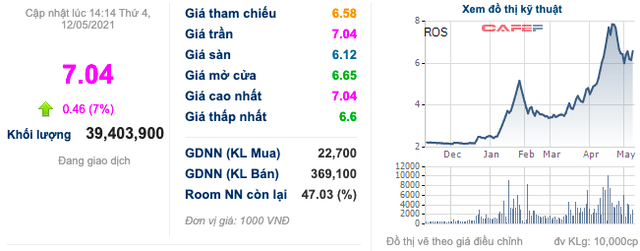

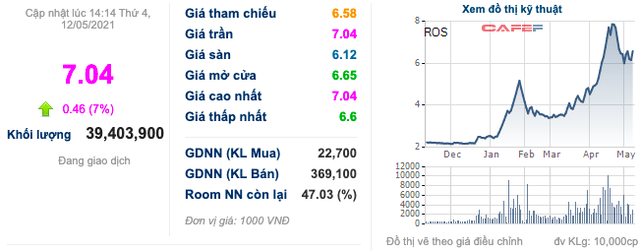

Đáng chú ý, FLC Faros (ROS) không ngoài cuộc với kế hoạch chào bán riêng lẻ 60 triệu cổ phiếu cho các nhà đầu tư chứng khoán chuyên nghiệp, giá không thấp hơn mệnh giá 10.000 đồng/cp.

Tổng số tiền dự kiến thu được là 600 tỷ đồng, trong đó 500 tỷ sẽ được dùng để đầu tư các dự án do ROS làm chủ đầu tư hoặc tổng thầu tại tỉnh Quảng Bình, 100 tỷ còn lại dùng để bổ sung vốn lưu động. ROS hiện có vốn điều lệ 5.676 tỷ đồng. Nếu chào bán thành công, vốn sẽ tăng lên thành 6.276 tỷ đồng.

Thời gian gần đây, thị giá ROS trên sàn khá biến động. Hiện, thị giá cổ phiếu này đang giao dịch dưới mệnh giá với 7.040 đồng/cp.

Cũng phát hành với giá 10.000 đồng/cp khi thị giá đang ở mức thấp, Gỗ Trường Thành (TTF) lên kế hoạch chào bán gần 100 triệu cổ phần trong năm nay. Trong đó, Công ty dự chào bán 59,5 triệu cổ phiếu với giá 10.000 đồng/cp, cổ tức cố định hàng năm là 12%, một phần tiền sẽ trả nợ quá hạn tại DongABank. Hơn 40,5 triệu cổ phiếu còn lại sẽ chào bán ưu đãi hoán đổi nợ với Vingroup, cổ tức 6,5%/năm. Trên thị trường, TTF hiện đang giao dịch tại mức 7.000 đồng/cp, thấp hơn mệnh giá, đây cũng là lý do Công ty phải thực hiện phát hành cổ phiếu ưu đãi cổ tức.

Huy động vốn trên sàn nhằm bổ sung vốn cho dự án còn có An Phát Holdings (APH) với số lượng dự kiến 55,7 triệu cổ phiếu; Gelex (GEX) với gần 293 triệu cổ phiếu….

Riêng nhóm CTCK, thị trường liên tục sôi động trong những tháng đầu năm 2021 và được dự báo còn kéo dài, nhiều đơn vị sớm lên kế hoạch tăng nguồn cho vay margin. Tương ứng, phương án huy động vốn trên sàn đang được ưu tiên. Bởi, công cụ tăng vốn chủ dựa trên lợi nhuận tích lũy từ kinh doanh bị giới hạn khi phụ thuộc vào kết quả kinh doanh định kỳ. Kết quả, từ đầu năm 2021 nhiều CTCK có xu hướng chào bán tăng vốn điều lệ.

Đơn cử, Chứng khoán VNDirect (VND) đã thông qua kế hoạch phát hành thêm tối đa hơn 220 triệu cổ phiếu mới cho cổ đông hiện hữu với tỷ lệ thực hiện quyền mua 1:1.

Chứng khoán Tp.HCM (HCM) cũng dự kiến phát hành hơn 152,5 triệu cổ phiếu với giá 14.000 đồng/cp cho cổ đông hiện hữu để huy động 2.135 tỷ đồng. Trong đó, Công ty sẽ phân bổ cho hoạt động giao dịch ký quỹ 1.495 tỷ đồng.

“Anh cả” Chứng khoán SSI (SSI) cũng sắp trình phương án phát hành thêm gần 47 triệu cổ phần để thực hiện chuyển đổi 1.150 tỷ đồng trái phiếu thành cổ phiếu theo yêu cầu của trái chủ. Giá chuyển đổi là 24.541 đồng/cp (đã được điều chỉnh theo điều khoản chống pha loãng). Ước tính sau khi thực hiện thành công vốn điều lệ của SSI tăng lên gần 6.500 tỷ đồng.

Hay Chứng khoán Đà Nẵng (DSC), cổ đông đã thống nhất chào bán cổ phiếu riêng lẻ cho nhà đầu tư chiến lược, vốn điều lệ tăng từ 60 tỷ lên 1.000 tỷ đồng….

Nguồn: CafeF (https://cafef.vn/)