Tập đoàn Yeah1 (YEG) vừa có quyết định thực hiện kế hoạch chuyển nhượng 1,25 triệu cổ phần tại công ty con là CTCP Yeah1 Edigital.

Cổ phần chào bán là cổ phần phổ thông, tự do chuyển nhượng, phương thức chào bán cổ phiếu lần đầu ra công chúng thông qua đại lý phân phối.

Giá bán theo Yeah1 sẽ ngang bằng với mức giá này và không thấp hơn giá trị sổ sách là 15.497 đồng/cp (theo BCTC kiểm toán 2020).

Thời gian thực hiện dự kiến trong năm 2021 sau khi được UBCKNN chấp thuận.

Về Yeah1, động thái mới nhất, Tập đoàn vừa công bố hệ sinh thái “Liên minh đột phá” với sứ mệnh nâng tầm nguồn lực sẵn có của doanh nghiệp sản xuất với kỳ vọng chiếm lĩnh thị trường go-to-market bằng các sản phẩm mang đậm giá trị Việt.

Cụ thể, 5 công ty liên doanh đầu tiên thuộc ngành hàng tiêu dùng nhanh (FMCG) là: sữa, nước giải khát, bột hòa tan, cà phê, gia vị, thực phẩm, sản phẩm chăm sóc cơ thể và mỹ phẩm. Chi tiết bao gồm CTCP GigaGoods; CTCP GigaCare; CTCP sữa Savory; CTCP nước giải khát Mouty; CTCP cà phê Degree.

Theo Yeah1, sự hợp tác giữa nền tảng – hệ sinh thái bán hàng – phân phối – truyền thông Giga1 và các doanh nghiệp sản xuất kỳ vọng sẽ tạo nên bước đột phá trong thị trường tiêu dùng thời gian tới.

Riêng năm 2021, Yeah1 đặt mục tiêu doanh thu 3.000 tỷ, dựa trên sự tăng trưởng Giga1 là chủ yếu. Ngoài ra, mảng cốt lõi media cũng tăng trưởng nhưng chỉ dự kiến ở tốc độ 30%. Chia sẻ chi tiết về con số 3.000 tỷ doanh thu, ông Tống cho biết mảng Media hiện tại đóng góp khoảng 1.600 tỷ, Giga1 dự chiếm hơn 1.000 tỷ.

Năm nay, HĐQT cũng đề xuất ĐHĐCĐ về việc sử dụng một phần nguồn thặng dư vốn cổ phần để xóa lỗ lũy kế tại thời điểm 31/12/2021. Tính đến thời điểm 31/12/2020, lỗ lũy kế của YEG ghi nhận hơn 219 tỷ đồng. Theo Công ty, năm 2020 YEG lỗ ròng gần 180 tỷ đồng do hoạt động đã mở rộng hệ sinh thái truyền thông đang có sang hệ sinh thái tiêu dùng.

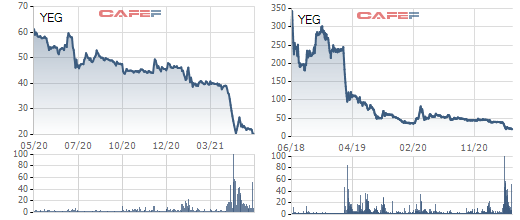

Cổ phiếu YEG đang ở mức thấp nhất từ khi niêm yết

Theo Doanh nghiệp và Tiếp thị

Nguồn: CafeF (https://cafef.vn/)