Bộ phận phân tích CTCP Chứng khoán SSI (SSI Research) đưa ra nhận định khá lạc quan về triển vọng dài hạn của ngành thép trong dài hạn. Nhu cầu thép có thể tiếp tục được hỗ trợ bởi sự phục hồi của thị trường bất động sản, dòng vốn FDI và đầu tư công trong những năm tới.

Theo SSI Research, Sản lượng thép xây dựng và thép dẹt thành phẩm trong nước (bao gồm cả tôn mạ và thép ống) từ tháng 5 đến tháng 11 đã phục hồi tích cực với mức tăng trưởng lần lượt là 1% và 7% so với cùng kỳ so với mức giảm mạnh của tháng 4 vì Covid-19. Mức tăng trưởng đáng khích lệ này này là nhờ: (1) nhu cầu ổn định từ kênh dân dụng; (2) đẩy nhanh đầu tư công, với tổng giá trị trong 11T 2020 tăng 34% so với cùng kỳ; và (3) giá thép có xu hướng tăng, thúc đẩy các nhà phân phối tích trữ hàng tồn kho.

Xuất khẩu đạt mức tăng trưởng mạnh mẽ từ Q2, nhờ nhu cầu thế giới phục hồi cùng với sự gián đoạn trong chuỗi cung ứng: Tổng sản lượng xuất khẩu các sản phẩm thép tăng 48% so với cùng kỳ trong 11T2020, theo Tổng cục Hải quan Việt Nam.

Sản lượng xuất khẩu được hỗ trợ mạnh nhờ: (1) việc đẩy mạnh đầu tư cơ sở hạ tầng ở nhiều quốc gia, đặc biệt là Trung Quốc, để bảo vệ tăng trưởng GDP trong bối cảnh khu vực tư nhân chững lại; (2) ngành ô tô phục hồi, do dịch Covid-19 khuyến khích khách hàng chuyển từ phương tiện giao thông công cộng sang phương tiện cá nhân; và (3) mảng sản xuất dần ổn định trong nửa cuối năm.

Xuất khẩu thép của Việt Nam được lợi nhiều hơn do nguồn cung bị gián đoạn. Sản lượng sản xuất của các thị trường thép lớn như EU, Mỹ, Ấn Độ, Nhật Bản và Hàn Quốc lần lượt giảm -15%, -18%, -12%, -17% và -7% so với cùng kỳ trong 11T2020.

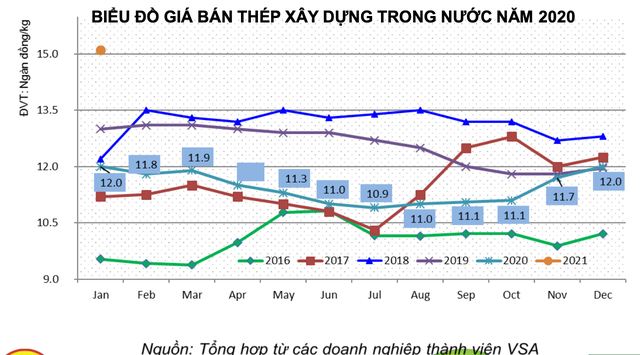

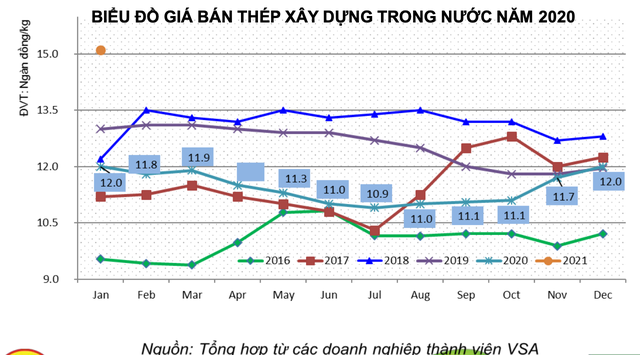

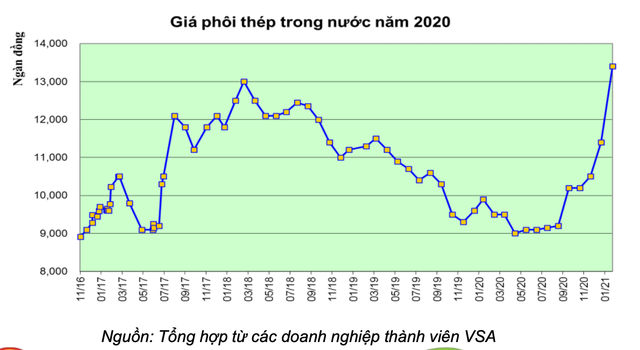

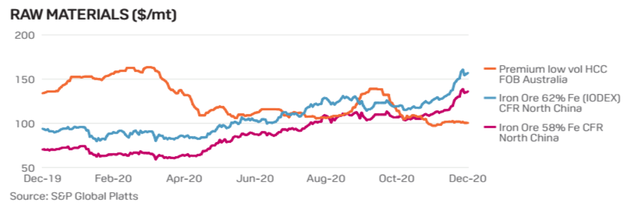

Giá thép tăng rất nhiều trong nửa cuối năm do nhu cầu thế giới phục hồi và nguồn cung bị gián đoạn ở cả thép và nguyên liệu thô. Giá bán thép trong nước hiện ở mức bình quân khoảng 14.950- 15.100 đồng/kg vào thời điểm cuối tháng 12/2020 tùy thuộc từng chủng loại sản phẩm và từng doanh nghiệp cụ thể. Như vậy, giá thép xây dựng trong nước tăng 25% so với đầu năm và 36% so với mức thấp trong tháng 4, trong khi giá HRC tăng 43% so với đầu năm và tăng 80% so với mức đáy. Giá thép có xu hướng tăng trong nửa cuối năm nhờ nhu cầu tăng mạnh cùng với việc cắt giảm công suất ở Trung Quốc, nhu cầu dồn nén từ các thị trường khác và giá quặng sắt tăng do sự gián đoạn nguồn cung, đặc biệt là ở Brazil do dịch Covid -19.

Hoà Phát bứt phá thị phần

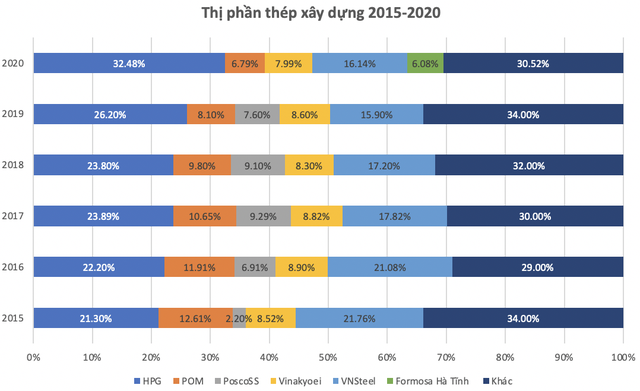

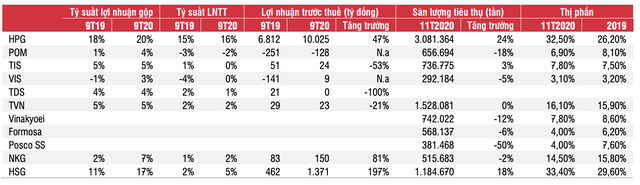

Theo số liệu của VSA, trong mảng thép xây dựng, năm 2020 chứng kiến sự gia tăng thị phần mạnh mẽ của HPG, từ 26,2% trong năm 2019 lên 32,5%. SSI Research cho rằng điều này là do sự gia tăng công suất từ Khu liên hợp gang thép Dung Quất, cũng như lợi thế cạnh tranh đáng kể về quy mô và chi phí sản xuất so với các đối thủ trong nước.

Theo tìm hiểu của người viết, Khu liên hợp gang thép Hòa Phát tại Hải Dương đã hoàn thành việc đầu tư nâng công suất cán thành phẩm cho dây chuyền cán số 2, đưa tổng công suất của Khu liên hợp này lên 2,5 triệu tấn/năm từ cuối quý IV/2020.

Tại Dung Quất, dự kiến, lò cao số 4 Khu liên hợp sản xuất gang thép Hòa Phát Dung Quất hoàn thành và đi vào hoạt động từ tháng 1/2021, đánh dấu sự hoàn thành toàn bộ hai giai đoạn đầu tư dự án, chính thức đưa công suất thép thô của Hòa Phát lên mức 8 triệu tấn/năm. Với sản lượng thép thô này, Hòa Phát ước đặt mức sản lượng 4,6 triệu tấn thép xây dựng thành phẩm trong năm 2021, qua đó nâng thị phần lên 40% (giả định tổng cầu thép xây dựng tăng 10%), tương ứng mức tăng 7% so với 2020.

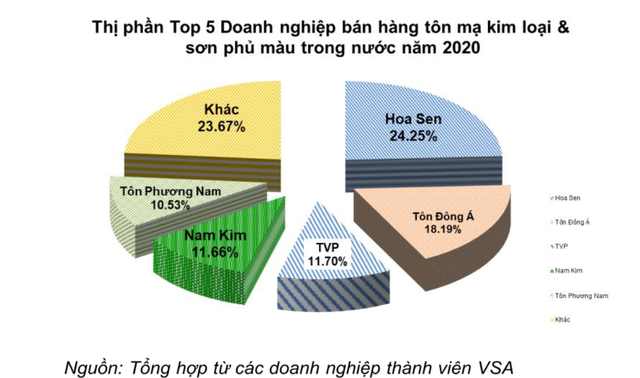

Trong mảng tôn, thị phần của HSG tăng chủ yếu nhờ vào kênh xuất khẩu, do công ty đã đa dạng hóa cơ sở thị trường trong những năm gần đây, và nhờ đó có thể mở rộng sản lượng xuất khẩu tốt hơn các công ty trong nước khác.

Theo SSI Research, Lợi nhuận doanh nghiệp tăng đột biến nhờ tăng trưởng sản lượng và tỷ suất lợi nhuận cải thiện: Lợi nhuận trước thuế của các công ty sản xuất thép hàng đầu đạt mức tăng trưởng mạnh mẽ trong Q3 so với cùng kỳ năm 2019. Trong khi mức tăng trưởng của HPG được thúc đẩy nhờ tăng trưởng doanh thu, thì tăng trưởng từ các công ty tôn mạ như HSG và NKG phần lớn đến từ việc tỷ suất lợi nhuận gộp cải thiện, nhờ giá thép có xu hướng tăng và áp lực cạnh tranh ở thị trường trong nước giảm khi không có công suất mới.

Triển vọng tăng trưởng năm 2021

SSI Research đánh giá, năm 2021 tăng trưởng nhu cầu trong nước dự kiến sẽ phục hồi trở lại mức bình thường là 8% so với mức thấp trong năm 2020. Các động lực thúc đẩy nhu cầu thép bao gồm đầu tư cơ sở hạ tầng và dòng vốn FDI, điều này cũng giúp thúc đẩy hoạt động xây dựng dân dụng dọc theo các công trình cơ sở hạ tầng và dự án FDI.

Nhu cầu từ xuất khẩu vẫn khá tích cực, nhưng dự kiến cạnh tranh gay gắt hơn: Theo Hiệp hội thép Thế giới, nhu cầu thế giới dự kiến sẽ tăng 4,1% trong năm 2021 sau khi giảm 2,4% vào năm 2020 – được thúc đẩy bởi sự phục hồi ở các thị trường phát triển. Nhu cầu của thị trường mới nổi (ngoại trừ Trung Quốc) dự kiến cũng sẽ tăng 9,4% trong năm 2021. Mặt khác, sau khi ước tính tăng 8% trong năm 2020 – được thúc đẩy bởi đầu tư cơ sở hạ tầng – nhu cầu ở Trung Quốc dự kiến sẽ đi ngang trong năm 2021. Do đó, SSI Research ước tính xuất khẩu thép của Việt Nam có thể đạt mức tăng trưởng một con số trong năm tới.

Tuy nhiên, nguồn cung thế giới ổn định cũng có thể dẫn đến áp lực cạnh tranh gay gắt hơn đối với thị trường xuất khẩu.

SSI Research cho rằng giá thép sẽ vẫn ổn định trong những tháng tới do nhu cầu thế giới phục hồi và gián đoạn nguồn cung. Tuy nhiên, giá thép có thể đạt đỉnh vào một thời điểm nào đó trong năm 2021 khi nguồn cung dần ổn định (sản lượng thép của Trung Quốc dự kiến sẽ tăng khoảng 2% trong năm 2021, sau khi tăng khoảng 5% trong năm 2020). Sự đảo ngược của xu hướng giá thép hiện tại có thể dẫn đến việc tỷ suất lợi nhuận của các công ty sản xuất thép sẽ về mức bình thường.

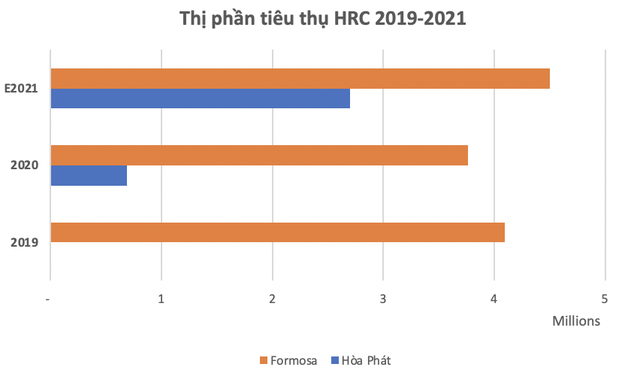

Nhìn chung, SSI Research khá lạc quan về triển vọng dài hạn của ngành thép. Nhu cầu thép có thể tiếp tục được hỗ trợ bởi sự phục hồi của thị trường bất động sản, dòng vốn FDI và đầu tư công trong những năm tới (Nhiều công trình trọng điểm về hạ tầng sẽ được triển khai trong năm như tuyến cao tốc Bắc -Nam, sân bay Long Thành, các tuyến cao tốc khu vực Đồng Bằng Sông Cửu Long). Ngoài ra, các công ty như HPG có thể tận dụng tối đa nguồn cung HRC trong nước đang thiếu hụt và duy trì tốc độ tăng trưởng lợi nhuận ròng trên 10% trong năm 2022.

SSI Research chỉ ra rủi ro của ngành thép hiện tại là giá các nguyên liệu chính để sản xuất thành phẩm như quặng sắt, phế liệu và HRC đã tăng 40-90% so với đầu năm, trong đó mức tăng từ 30% -35% chỉ diễn ra ở hai tháng cuối năm. Do các công ty sản xuất có thể sử dụng hàng tồn kho hiện có trong khoảng thời gian từ 2-4 tháng, chi phí nguyên liệu cao sẽ được phản ánh nhiều hơn vào đầu năm tới, điều này sẽ gây áp lực lên các công ty thép. Điều này đặc biệt đúng với những công ty nhỏ, sở hữu thị phần thấp.

GIá nguyên liệu đầu vào ngành thép: Than cốc luyện kim giảm nhưng quặng sắt tăng mạnh

Nguồn: CafeF (https://cafef.vn/)