Ghi nhận sau buổi gặp gỡ nhà đầu tư diễn ra ngày 4/5/2021 của Tập đoàn Masan (MSN), Chứng khoán Bản Việt (VCSC) cho biết Masan chưa có kế hoạch niêm yết VinCommerce (VCM), ngược lại Tập đoàn sẽ xem xét niêm yết The CrownX – công ty mẹ của Masan Consumer Holdings (MCH) và VCM – sau khi các tích hợp kinh doanh giữa MCH/MML và VCM được thực hiện thành công và đạt kỳ vọng của ban lãnh đạo.

Cùng với đó, Masan đang tiếp tục thực hiện các thương vụ tăng vốn cổ phần tiềm năng tại các công ty con để giảm đòn bẩy tài chính cho Tập đoàn.

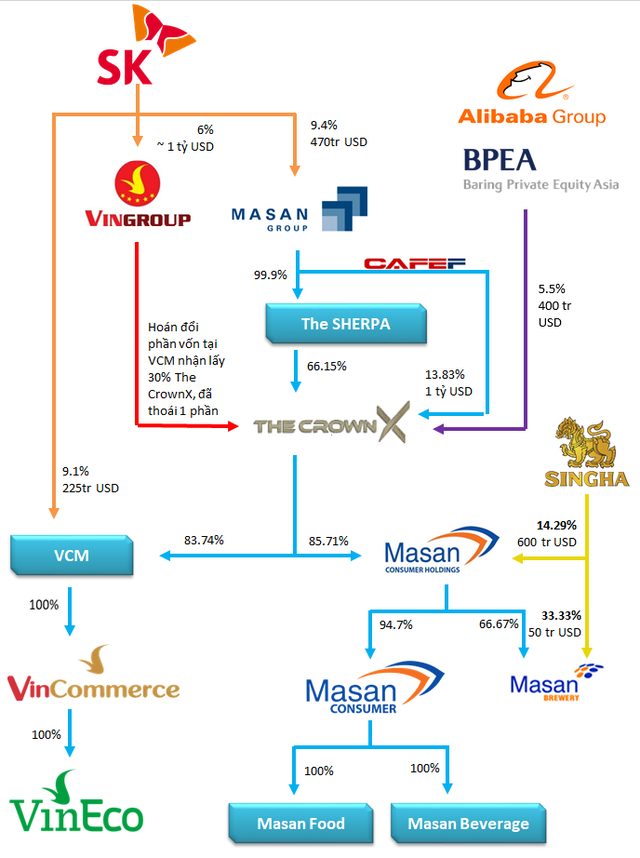

Thông tin đáng chú ý mới đây, Masan cùng nhóm các nhà đầu tư, trong đó có Tập đoàn Alibaba (Alibaba) và Baring Private Equity Asia (BPEA), đã công bố ký kết thỏa thuận mua cổ phần phát hành mới của The CrownX với tổng giá trị tiền mặt là 400 triệu USD, tương đương với 5,5% tỷ lệ sở hữu sau phát hành. Tương ứng, The CrownX được định giá sau phát hành gần 7,3 tỷ USD. Sau đợt phát hành này, tỷ lệ sở hữu của Masan tại The CrownX là 80,2%.

Được biết, The CrownX là nền tảng tiêu dùng bán lẻ hợp nhất lợi ích của Masan. Trong bài phát biểu mới nhất, CEO Danny Le tiếp tục nhấn mạnh sứ mệnh của The CrownX sẽ trở thành một Point of Life – nền tảng “tất cả trong một” phục vụ các nhu cầu thiết yếu hàng ngày của người tiêu dùng trên các kênh mua sắm offline và online.

Với những động thái mới cùng kế hoạch của Masan, VCSC nhận định khả quan về triển vọng tăng trưởng của Masan, chủ yếu được dẫn dắt bởi các mảng kinh doanh trong ngành tiêu dùng.

Năm 2021, ban lãnh đạo Masan kỳ vọng doanh thu đạt 92 nghìn tỷ đồng (tăng 19%-32%) và LNST sau lợi ích CĐTS là 2,5 nghìn – 4 nghìn tỷ đồng (tăng 103% -224%).

Trên quan điểm của mình, VCSCS dự báo doanh thu Masan sẽ đạt 96 nghìn tỷ đồng (tăng 24%) và LNST sau lợi ích CĐTS đạt 2,3 nghìn tỷ đồng (tăng 88%). Chi tiết kinh doanh từng mảng, gồm:

Thứ nhất, MCH: Ban lãnh đạo cho rằng Masan Consumer (MSC) – công ty con chính của MCH – có thể vượt mục tiêu doanh thu năm 2021 hiện tại là 27,5 – 30,5 nghìn tỷ đồng (tăng 16-31%) nhờ mức tăng trưởng 1 chữ số cao trong mảng gia vị, tăng trưởng 2 chữ số trong mảng thực phẩm tiện lợi và tăng trưởng 2 chữ số mạnh mẽ trong mảng đồ uống, thịt chế biến và sản phẩm chăm sóc gia đình/cá nhân.

Trong khi đó, biên lợi nhuận gộp năm 2021 của MSC có thể bị ảnh hưởng bởi giá hàng hóa tăng như lúa mì, đậu nành và nhựa cũng như đóng góp doanh thu lớn hơn từ ngành hàng chăm sóc gia đình/cá nhân. Ban lãnh đạo cho rằng biên lợi nhuận gộp của MSC có thể giảm xuống dưới 42% vào năm 2021 (so với dự báo hiện tại của chúng tôi là 41,8%) so với 42,5% vào năm 2020.

Thứ hai, VCM: Mặc dù số lượng cửa hàng của VCM giảm nhẹ trong quý 1/2021 do tiếp tục đóng các cửa hàng hoạt động kém hiệu quả theo kế hoạch đã đặt ra từ quý 4/2020, ban lãnh đạo vẫn duy trì mục tiêu VCM sẽ mở 300-700 cửa hàng (sau khi trừ các cửa hàng đóng cửa) vào năm 2021 – chủ yếu là siêu thị mini.

VCM đã mở khoảng 40 cửa hàng mới vào tháng 4 và đang trên đà mở tổng cộng ít nhất 100 cửa hàng mới trong toàn bộ quý 2/2021. VCM cũng đang triển khai thí điểm 62 cửa hàng siêu thị mini theo các mô hình khác nhau nhằm tìm ra công thức cửa hàng phù hợp trước khi tăng tốc mở rộng cửa hàng trở lại (38 trong số các cửa hàng này ở Hà Nội và phần còn lại ở Tp.HCM).

Theo Masan, các cửa hàng thử nghiệm này đang mang lại kết quả tốt hơn các cửa hàng hiện hữu của VCM, bao gồm tổng doanh thu/cửa hàng cao hơn khoảng 10% và doanh thu sản phẩm tươi sống/cửa hàng cao hơn khoảng 15%. VCM đã bắt đầu triển khai rộng rãi mô hình siêu thị mini mới của mình tại Hà Nội trong khi động thái tương tự cho Tp.HCM có thể bắt đầu vào cuối năm 2021 vì kết quả thí điểm ở Tp.HCM vẫn chưa đáp ứng được kỳ vọng của ban lãnh đạo.

VCM đặt mục tiêu các cửa hàng mới sẽ đạt mức hòa vốn EBITDA mức độ cửa hàng sau 6 tháng hoạt động và thu hồi hoàn toàn vốn đầu tư sau 2 năm hoạt động. Theo ban lãnh đạo, dựa trên tổng biên lợi nhuận thương mại (TCM) đạt được vào năm 2020, mức doanh thu/m2 cần để một cửa hàng có thể hòa vốn là khoảng 7 triệu đồng.

Tuy nhiên, nếu VCM có thể đạt được mục tiêu nâng TCM thêm 2,5-3 điểm % vào năm 2021, con số này sẽ giảm xuống 6,6 triệu-6,7 triệu đồng. Trong quý 1/2021, doanh thu/m2 trung bình của VinMart+ (siêu thị nhỏ) đạt khoảng 6,6 triệu đồng trong khi VinMart (siêu thị) đạt khoảng 5,7 triệu đồng.

VCM đang làm việc với Techcombank (TCB) về việc triển khai các dịch vụ tài chính tại các cửa hàng của VCM. Ban lãnh đạo dự kiến sẽ bắt đầu thử nghiệm các dịch vụ này vào cuối năm 2021 và đặt mục tiêu hơn 50% cửa hàng của VCM sẽ cung cấp các dịch vụ này.

Thứ ba, Masan Meat Life (MML): Bất chấp sự phục hồi của giá hàng hóa làm giảm biên lợi nhuận thức ăn chăn nuôi, MML đặt mục tiêu giữ biên EBITDA ổn định trong năm 2021 so với năm 2020 nhờ những cải thiện trong mảng kinh doanh thịt vốn sẽ được thúc đẩy bởi lợi thế kinh tế về quy mô và hiệu suất sử dụng heo thịt cao hơn.

MML có kế hoạch chế biến khoảng 450.000 con heo thịt trong năm 2021 so với 280.000 heo thịt vào năm 2020. Trong số 450.000 heo thịt này, khoảng 240.000 con sẽ đến từ trang trại heo của chính MML, 150.000 con từ những hộ nông dân liên kết dài hạn và phần còn lại từ các trang trại của bên thứ ba khác. Hiện tại, MML không có bất kỳ kế hoạch nào để xây dựng các trang trại chăn nuôi heo mới. Do đó, nguồn cung tăng trong tương lai sẽ chỉ đến từ các nguồn của bên thứ ba.

Trong tương lai, việc phân phối các sản phẩm thịt mát của MML sẽ chủ yếu đi cùng với mạng lưới cửa hàng của VCM. Hiện tại, Meat Deli – thương hiệu thịt heo của MML – đã có mặt tại gần 90% cửa hàng của VCM. Các cửa hàng còn lại sẽ được lấp đầy vào cuối tháng 6/2021.

Theo ban lãnh đạo, 3F Việt – công ty con mảng thịt gà mà MML mua lại vào cuối năm 2020 – đã ghi nhận biên LN gộp – 10% trong quý 1/2021 trong bối cảnh giá gia cầm thấp và chạm mức thấp nhất trong 10 năm vào quý 1/2021. Ở mặt tích cực, chi phí hoạt động sản xuất của 3F Việt được giữ ổn định; do đó, lợi nhuận của công ty dự kiến sẽ tăng lên đáng kể khi giá gia cầm bình ổn.

Cuối cùng, Masan Hi-Tech Materials (MHT): Do các hạn chế của Việt Nam đối với xuất khẩu đồng, MHT đang thảo luận với một công ty nội địa để tiêu thụ lượng tồn kho đồng của công ty. Theo Masan, theo giá trị sổ sách, MHT có lượng tồn kho đồng khoảng 24 triệu USD tính đến cuối quý 1/2021.

Nếu tính theo giá đồng giao ngay hiện tại, lượng tồn kho này sẽ trị giá khoảng 100 triệu USD. Do đó, nếu thành công, việc tiêu thụ đồng sẽ mang lại thu nhập và tiền mặt đáng kể cho MHT.

Nguồn: CafeF (https://cafef.vn/)